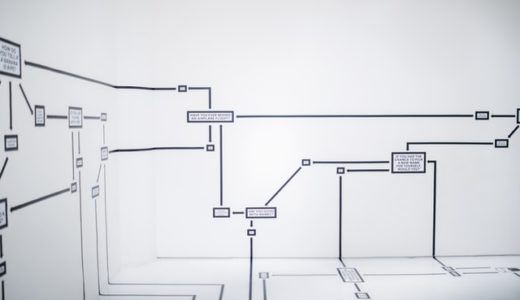

税制改正大綱は「令和3年度税制改正の基本的考え方」(p.22まで)と、「令和3年度税制改正の具体的内容」(p.23以降)に分かれています。法人課税における主要な論点は次のとおりです(ページ数は「令和3年度税制改正の具体的内容」のものです)。

- 研究開発税制が見直しされます(pp.58-60)

- 繰越欠損金の控除上限の特例措置が導入されます(p.61)

- 企業のDXを推進する措置が導入されます(p.57)

- カーボンニュートラルに向けた税制が導入されます(pp.67-68)

- 所得拡大促進税制が見直しされます(pp.60-61)

法人課税以外の税制改正大綱の概要は別の記事で紹介します!

令和3年度(2021年度)の税制改正大綱概要

令和3年度(2021年度)の税制改正大綱概要

研究開発税制の見直し

研究開発税制は、一般の試験研究費控除と特別試験研究費控除で構成されます。

一般の試験研究費控除で目新しい改正は、「基準年度比売上金額減少割合」が2%以上かつ試験研究費の額が基準年度の試験研究費額を超えた場合の控除上限の5%上乗せ措置です。

ここでいう「基準年度」とは、「2020年2月1日前に最後に終了した事業年度」をいうので、4月から3月までの1年を事業年度としている法人は2019年度が基準年度となります。従って、たとえば2021年度について考えてみると、①2021年度の売上金額が2019年度と比べて2%以上減少している、②2021年度の試験研究費の額が2019年度よりも多い、の二要件を満たせば、控除上限(通常は法人税額×25%)が5%上乗せされ、法人税額の30%となります。

その他、総額に係る控除率が改正もされます。一方、上乗せ措置の特例は内容が変わらず2年間継続されることとなりました。

特別試験研究費控除で目新しい改正は特にありませんが、国立研究開発法人の外部化法人との共同研究に25%の税額控除率が適用されることは、今後の外部化法人制度の進展によっては留意が必要です。「25%の税額控除率」は、ベンチャー企業との共同研究で適用される控除率と同じですね。

外部化法人の概要は経済産業省の資料をご覧ください。

参考 外部化法人の概要経済産業省繰越欠損金の控除上限の特例

「繰越欠損金が最大100%控除できるようになる」という報道を目にして期待した法人も多いと思いますが、蓋を開けてみたら要件が山のようにあって、どこまで控除が取れるかは先行き不透明な様相です。

税制改正大綱を読むと、産業競争力強化法の事業適応計画に従って行った投資の額の範囲内で通常の損金算入制限(50%)を超えた金額を損金算入できるとありますが、この「事業適応」の範囲次第では、この特例の適用を受けることができる法人が著しく限定される可能性もあります。

DX投資促進税制の導入

DX(デジタルトランスフォーメーション)への投資を促進するため、DX投資促進税制が導入されます。税制の効果は廃止されたIoT促進税制とほぼ同じで、設備の取得価額の30%の特別償却又は3%(一定の要件を満たせば5%)の特別控除を適用することができます。

IoT促進税制の場合は最低投資金額の要件(5,000万円)がありましたが、DX投資促進税制では最低投資金額の要件がない一方、最高投資金額の要件(300億円)が設定されました。

カーボンニュートラルに向けた投資促進税制の導入

カーボンニュートラルに向けた設備投資を促進するため、カーボンニュートラルに向けた投資促進税制が導入されます。税制の効果は設備の取得価額の50%の特別償却又は5%(一定の要件を満たせば10%)の特別控除を適用することができるということで、DX投資促進税制よりも納税者にインセンティブがある内容となっています。

なお、最高投資金額の要件(500億円)が設定されていること、DX投資促進税制とカーボンニュートラルに向けた投資促進税制の税額控除における控除税額の合計額が当期の法人税額の20%までであることは、一応の留意が必要です。

所得拡大促進税制の改正

所得拡大促進税制は、従来は「賃上げ」に力点が置かれていましたが、今回の税制改正大綱では「新規雇用」に力点がシフトしました。ざっくり言うと、①適用年の新規雇用者へ適用年に支払った給与が、②適用年の前年の新規雇用者へ適用年の前年に支払った給与を上回るときは、その上回る額の15%が税額控除できます(法人税額の20%が上限です)。

計算式がシンプルになった反面、中途採用者が多い会社の場合、「雇用した日から1年以内に支給する給与等の支給額」を集計する実務上の手間が増すのではないかという懸念もあります。